韦尔股份7月2日晚公告,公司全资子公司香港韦尔拟以现金方式收购海鸥战投A1、海鸥战投C1、海鸥战投C1国际等三家公司合计持有的北京豪威1.98%股权。

韦尔股份主营业务为半导体分立器件和电源管理IC等半导体产品的研发设计,以及被动件、结构器件、分立器件和IC等半导体产品的分销业务。北京豪威则是韦尔股份的“旧相识”。

韦尔股份曾于2017年9月4日晚间公告,公司签署了重大资产重组框架协议,公司拟以发行股份的方式购买北京豪威86.48%的股权。不过仅仅三周之后,就传来了重组终止的消息。

值得一提的是,在韦尔股份准备收购北京豪威之前,另一家上市公司北京君正也曾打算将北京豪威收入囊中。北京君正2016年12月1日晚公告称,拟发行股份及支付现金购买北京豪威100%股权、视信源100%股权、思比科40.43%股权,交易价格126.22亿元。

2017年3月31日,北京君正发布了终止重大资产重组的消息。北京君正给出的说法是,由于近期国内证券市场环境、政策等客观情况发生了较大变化,交易各方认为继续推进本次重大资产重组的条件不够成熟。经重组各方审慎研究,一致同意终止本次重大资产重组。

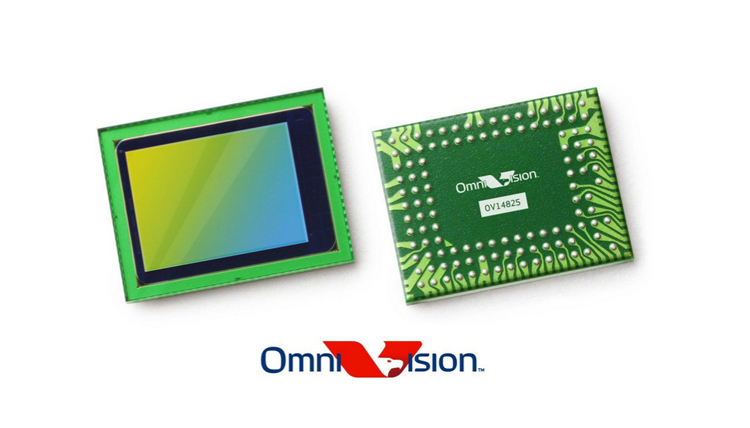

据了解,北京豪威的主要经营实体为美国豪威,美国豪威成立于1995年,是一家领先的数字图像处理方案提供商。美国豪威于2016年初被私有化,并成为北京豪威的全资子公司。

作为本次韦尔股份受让北京豪威1.98%的交易对方,海鸥战投A1系北京豪威管理层持股公司;海鸥战投C1系北京豪威员工持股公司,其股东为美国豪威普通员工;海鸥战投C1国际系北京豪威员工持股公司,其股东为美国豪威及下属公司普通管理层及员工。

本次,海鸥战投A1、海鸥战投C1、海鸥战投C1国际向韦尔股份的转让份额合计为2572.49万美元,转让价格为3964.75万美元,转让出资额占北京豪威股权比例1.98%。

在韦尔股份看来,本次股权收购可以进一步深化公司同北京豪威的合作关系,利用豪威产品的优势,促进公司进一步扩大客户范围,丰富公司的产品类型。

本次收购完成在维护上市公司利益的同时,将保障豪威核心管理层的稳定,有利于公司顺利推进公司收购北京豪威股权的重大资产重组交易。

由上述表态不难看出,韦尔股份本次受让北京豪威1.98%可能仅仅是一个“小目标”,双方未来能否擦出别样“火花”值得关注。

来源:中证网