6月9日晚间,国产模拟芯片厂商思瑞浦发布公告,宣布拟以发行股份及支付现金的方式购的方式,收购深圳市创芯微微电子股份有限公司(以下简称“创芯微”)股权,并计划发行股份募集配套资金,本次发行价格为182.76元/股。股票自5月29日停牌之后,将于6月12日开市起复牌。

虽然思瑞浦正式披露了收购创芯微的预案,并表示通过收购创芯微将帮助公司拓宽技术与产品布局,加速扩张产品品类和下游领域,落实“平台型芯片公司”战略,持续向综合性模拟芯片厂商迈进。同时,也可提升上市公司业务规模,增强公司持续经营能力与市场竞争力。但该交易最终能否达成还面临着一些障碍。

拓宽技术与产品布局,落实“平台型芯片公司”战略

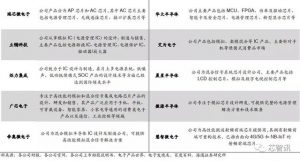

公告显示,思瑞浦与创芯微同为模拟芯片设计公司,双方在产品品类、技术积累及客户资源等多方面均有协同空间。

其中,思瑞浦目前的产品以信号链芯片与电源管理芯片为主,2022 年度信号链类模拟芯片的收入占比为 70.80%,电源类模拟芯片的收入占比为 29.20%,且电源类模拟芯片产品以线性电源产品为主,公司模拟芯片下游应用领域主要为信息通讯、工业控制、监控安全、医疗健康、仪器仪表、新能源和汽车等。

创芯微主要从事高精度、低功耗电池管理及高效率、高密度电源管理芯片的研发、设计和销售。经过多年深耕及创新,创芯微已形成了完整的产品矩阵和应用领域,主要产品应用于智能手机、可穿戴设备、对讲机、电动工具、手持式吸尘器、喷雾器、太阳能路灯、蓝牙音箱、小功率储能等众多领域。客户包括传音、OPPO、vivo、小米、一加、哈曼、莱克、宜家、沃尔玛等下游行业龙头企业。此外,创芯微还在逐步向工业等领域布局拓展。

根据公告披露的创芯微财务数据显示,创芯微2021年、2022年、2023年1-5月营收约分别为2亿元、1.82亿元、1.02亿元,净利润分别为-1.01亿元、1.64亿元、-449.78万元。如果剔除股份支付费用、相关或有利息影响后的净利润分别为5498.66万元、442.43万元、669.55万元。总体来看,在2022年创芯微的营收和利润都出现了下滑,2023年1-5月营收则似乎恢复了的同比增长,剔除股份支付等影响后,净利润还出现了同比大涨。

另外,2021年、2022年、2023年1-5月各期,创芯微资产总额分别约为1.82亿元、2.88亿元、3亿元,呈现持续增长态势,但是负债总额也在持续增长,各期分别约为1.06亿元、2.11亿元、2.21亿元。

作为对比,根据思瑞浦的财报显示,其2022年营业总收入17.83亿元,同比增长34.50%;归母净利润2.67亿元,同比下降39.85%;扣非净利润1.87亿元,同比下降49.26%;2023年一季度,实现营业总收入3.07亿元,同比下降30.55%;归母净利润163.98万元,同比下降98.21%;扣非净利润亏损1853.76万元,而上年同期为盈利7249.28万元。

众所周知,自2022年下半年开始,由于消费电子市场需求锐减,全球半导体市场需求也随之出现了持续下滑,这也使得众多的面向消费电子市场的芯片设计厂商业绩自2022年四季度以来出现了同比大幅下滑。

因此,我们可以看到,思瑞浦2022年业绩出现了营收增长,净利润却同比大幅下滑的情况。虽然这主要是由于股权激励实施的影响,但即便剔除股份支付费用影响后,思瑞浦净利润为5.65亿元,仍同比减少了3.67%。在营收同比增长34.50%的情况下,净利润仍然下滑显然是不正常的。而这主要是由于第四季度终端市场景气度下降导致订单量减少,以及核心产品毛利率下滑所导致的。思瑞浦一季度营收及净利润同比大跌也进一步反应了这一趋势。

但是,作为与思瑞浦同行业的创芯微,虽然主要面向的也是消费类电子市场,2022年度公司经营业绩也出现下滑,毛利率有所降低。但是其2023年1-5月的业绩却出现了大涨,1-5月营收已经超过了去年全年营收的56%,并且剔除股份支付等影响后,1-5月的净利润达669.55万元超过了2022年全年,增长了51.33%。如果财务数据没问题的话,创芯微在行业逆风之下,仍保持了逆势增长,可谓是表现出众。

需要指出的是,近期有市场传闻称,美国模拟芯片大厂德州仪器(TI)于今年5月份全面下调了面向中国市场的芯片价格,试图通过“价格战”抢下更多的市场份额。国内某模拟芯片厂高管透露,“TI这次降价没有固定幅度和底线”。据悉,德州仪器此次中国市场降价主要影响的是通用模拟芯片,对于较为分散的各类专用模拟芯片市场影响则参差不齐。其中,电源管理芯片(PMIC)和信号链芯片则是受到此次降价策略影响的重灾区。而这无疑也将直接影响到同业的思瑞浦和创芯微等,特别是在当前半导体市场仍未触底反弹的背景之下。思瑞浦收购创芯微或许也是为了更好的应对国际大厂降价竞争以及半导体市场下滑所带来的冲击。

思瑞浦表示,本次交易能够有效拓宽上市公司技术与产品布局,加快上市公 司在电池管理及电源管理芯片领域布局,拓宽下游应用领域。同时,本次交易也是思瑞浦落实“平台型芯片公司”战略的重要举措,有助于加速向综合性模拟芯 片厂商迈进,为下游客户提供更加全面的芯片解决方案。并将切实提高上市公司的持续经营能力和持续发展能力,符合上市公司和全体股东的利益。

交易仍存在不确定性

根据披露的收购预案显示,思瑞浦拟通过发行股份及支付现金的方式向杨小华、白青刚、艾育林创芯发展、创芯科技等17名交易对方收购创芯微95.6587%股份,发行价为182.76元/股,并拟采用询价方式向不超过 35 名特定投资者发行股份 募集配套资金,募集配套资金总额不超过发行股份购买资产交易价格的 100%。目前标的资产的最终交易价格尚待最终评估和协商确认,将在重组报告书中予以披露。

根据披露的股权资料显示,创芯微的100%股权共由19名股东持有,但在本次交易停牌期间,思瑞浦虽然与其他17名股东达成了一致,但截至目前仍未能与芯动能投资、宁波益慧就本次交易的部分条款达成一致。

目前,芯动能投资位是创芯微的第七大股东,持股3.82%;宁波益慧则持有创芯微0.52%的股权。

思瑞浦表示,为保障标的公司绝大多数股东及上市公司的利益,上市公司决定继续推进本次交易。 将以最大诚意继续与芯动能投资、宁波益慧积极沟通,以妥善解决芯动能投资、宁波益慧持有的创芯微少数股权的后续安排。

同时,思瑞浦已向芯动能投资、宁波益慧出具《协商及确认函》,确认在本次交易实施完毕后 12 个月内,如果芯动能投资、宁波益慧根据自身发展需求、战略规划等原因决定出售所持创芯微股权,则上市公司将择机在符合相关监管规则的前提下依法履行上市公司的有关程序,按照本次交易相同的价格收购芯动能投资、宁波益慧所持有的标的公司的股权。

另外值得注意的是,由于创芯微公司的财务投资人曾在2021年及2022年的股权转让及增资过程中,与创芯微创始股东及艾育林签订的《增资合同书》,对创芯微上市前股权转让设置了限制的相关条款,即创始股东及创芯微实际控制人转让其所持有的创芯微股权等行为,需经创芯微财务投资人书面同意。思瑞浦指出,上述条款可能导致本次交易具有不确定性。

本次交易前后,思瑞浦均无实际控制人,因此,交易后也不会导致上市公司实际控制权变更。但是,这必然会导致思瑞浦股权的进一步分散,后续可能存在上市公司由于主要股东意见分歧,决策延缓,进而影响公司生产经营的风险。

编辑:芯智讯-浪客剑