晶圆代工产能供不应求,包括台积电、联电、世界先进、力积电等第四季订单全满,明年上半年先进制程及成熟制程产能已被客户全部预订一空。然而车用芯片订单近期大幅释出并寻求晶圆代工厂支援,导致产能吃紧情况更为严重,后段封测厂同样出现订单塞车排队情况。普遍来看,芯片交期将再延长2~4周时间,部份芯片交期已长达40周以上,涨价已是箭在弦上。

IC设计厂已涨声四起

虽然台积电表明不涨价,但联电及力积电已陆续涨价,封测厂也有涨价情况。上游IC设计厂及IDM厂以转嫁成本为由,开始与客户协商调涨芯片价格。其中,面板驱动IC、电源管理IC、金氧半场效电晶体(MOSFET)等已确定明年第一季涨价10~20%幅度,CMOS影像感测器(CIS)、微控制器(MCU)、 WiFi网路芯片等价格涨势响起。

5G局端及终端装置、人工智能及高效能运算强劲需求,远距商机及宅经济,持续带动笔电及平板、网通设备等出货动能,造成晶圆代工厂下半年接单全线满载。业者分析,系统搭载的芯片硅含量大幅增加是主要关键。

以5G智能型手机为例,因为支援Sub-6GHz及mmWave(毫米波)多频段,手机核心处理器运算效能提升及增加AI核心,导致芯片需要设计更大的静态随机存取记忆体(SRAM)面积,芯片尺寸虽因制程微缩而缩小,但面积仅小幅缩减,所以需要更多的投片量来应用手机出货需求。

另外,5G手机因功能增加而需要搭载的射频元件及功率放大器(PA)呈现倍增情况,电源管理IC及MOSFET搭载数量也大幅增加3成至5成,对相关搭配芯片数量增加也需要更多晶圆代工产能支援。至于英特尔及超微新笔电平台同样加入AI核心及提高运算速度,电源管理IC及MOSFET采用量也增加至少3成。

由于第季来自手机厂、ODM/OEM厂的订单只增不减,晶圆代工及封测价格调涨,包括意法、赛灵思等业者已调涨部份芯片价格,而且芯片交期拉长。虽然供应链的库存水位提高不少,但芯片厂接单量仍明显大于供给,且晶圆代工及封测产能供不应求,业界对于芯片价格在未来两个季度将涨价已有共识。而在面板驱动IC顺利涨价开了第一枪后,明年包括电源管理IC及MOSFET、MCU及CIS等价格上涨恐怕已是势不可挡。

硅晶圆订单淡季转旺

5G及高效能运算(HPC)、车用电子等需求急升温,晶圆代工厂及IDM厂的产能利用率维持满载,产能供不应求延续到明年上半年,加上近期DRAM及NAND Flash现货价格反弹,记忆体厂产能利用率攀升,带动硅晶圆需求持续好转,第四季淡季转旺,且订单能见度看到明年第一季。法人看好环球晶、台胜科、合晶营运进入复苏成长循环,第四季及明年第一季业绩将逐季回升。

半年受到新冠肺炎疫情及美中贸易战影响,硅晶圆市场处于库存去化阶段,虽然包括信越、SUMCO、环球晶等三大厂有长约及合约价保护,营运表现稳健,但现货价出现明显跌势。不过,下半年硅晶圆市况出现反转,主要原因在于远距及宅经济商机爆发,推升笔电及网通设备等芯片需求,加上5G/HPC、车用电子等芯片订单全面回升,半导体厂开始扩大采购硅晶圆。

硅晶圆大厂日本信越于上周法说会中指出,12吋硅晶圆市况在第三季回温,第四季淡季不淡销售动能续增,且订单能见度已看到明年第一季,出货动能逐季转强,8吋硅晶圆市况明显好转。由于进入冬季后疫情可能再起,为避免供应链因疫情停摆,半导体厂增加库存水位因应,购买数量大于外部需求量。总体来看,硅晶圆需求强劲,长约顺利完成换约且合约价格优于预期。

法人表示,晶圆代工厂及IDM厂利用率满载到明年中旬,记忆体厂利用率回复,加上美中贸易战对中芯实施管制,也带动中芯等大陆半导体厂增加硅晶圆库存以备不时之需。硅晶圆市场第四季淡季转旺,明年第一季持续成长,环球晶、台胜科、合晶等业者营运逐季转旺。

以价格走势来看,明年市场供需趋于平衡,合约价维持持平,但长约换约后新增采购量的价格已有调涨空间,硅晶圆厂可透过产品组合调整来提高平均销售价格,进一步推升营收及获利表现。至于现货价在下半年确认止跌及小幅涨价后,明年第一季持续调涨机率大增。

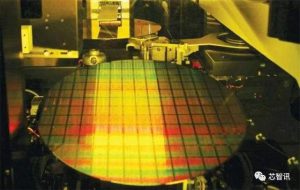

晶圆代工产能供不应求

随各项外在环境变化与产业趋势更迭,各晶圆代工厂产能自今年首季起即处于九成以上至满载水准,下半年甚至因美中贸易战、科技战加剧,导致部分晶圆代工板块位移。法人预期在产能供不应求愈演愈烈下,有助台积电(2330)、联电、世界先进等未来营运表现。

法人指出,观察目前整体晶圆代工市况,自年初起新冠肺炎疫情逐步扩散,半导体供应链普遍因担心封城、锁国,导致零组件断链而亟欲建高库存。此外,随后而来的宅经济效益,使得PC、伺服器、网通产品及电视等需求延续至今,加上5G手机渗透率攀升、基站建设持续等动能,纷纷带动晶圆代工厂产能自今年首季起即处于九成以上至满载水准,甚至在下半年因美中贸易摩擦升温,产能供不应求情况恐怕愈演愈烈。

根据全球市场研究机构TrendForce旗下半导体研究处表示,从各厂来看,包含台厂台积电、联电、世界先进、力积电,以及韩厂三星、中国中芯国际等,目前在8吋晶圆市场皆受惠于强劲的PMIC、DDIC需求,产能已长期供不应求,因而出现部分厂商喊涨情况。

12吋厂方面,以台积电、三星为首的先进制程市场持续在HPC、高阶手机芯片带动下蓬勃发展;至于全球市占第四名的联电,目前旗下拥有七座8吋厂及四座12吋厂,近年来已放弃14纳米以下先进制程开发,将资源集中于28纳米以上及8吋市场,其28纳米产能已步上轨道,目前亦呈现满载,且规划小幅扩产中。

展望2021年,TrendForce指出,在对经济复苏及疫情控制相对乐观假设下,目前对于各项终端产品包含伺服器、智能手机及笔电等出货预估皆优于2020年,预料将带动各项半导体零组件备货力道。

即便美中贸易摩擦及新冠肺炎疫情的不确定性仍然存在,对晶圆代工厂来说,相关风险亦促使客户库存偏高成为新常态,导致晶圆代工产能持续紧缺,尤其在产能相对受限的8吋市场中,新一轮并购或扩产,将成为短期未来的观察重点。

封装产能满载?

第五代行动通讯(5G)、网通、笔电及平板需求持续畅旺,不仅晶圆代工厂接单强劲,下游封测端同步受惠,日月光投控旗下日月光半导体为全球半导体封测龙头,受惠最大,近期IC打线封装产能爆满,法人看好满载盛况将延续至明年首季,挹注日月光营运维持高档。

日月光投控受惠于超前部署策略发酵,加上疫情带来PC/NB相关封测急单涌进,9月合并营收达439.2亿元,创新高,月增4.7%,年增6.7%;第3季合并营收1,231.9亿元,为历来单季最佳,季增14.5%,年增5%;前三季营收3,281亿元,年增10.4%。

日月光投控9月IC封装测试及材料营收228.5亿元,月减7.8%,年减2.1%;华为禁令9月15日生效,日月光9月封测业务较去年小幅衰退,但EMS强劲成长,整季业绩仍季增14.5%,达到市场预期季增10%至15%高标。

法人指出,晶圆代工厂近期接单畅旺,带动后段封测厂产能打线封装产能满载至年底,市场日前还传出封装价格喊涨一成,为日月光等封测厂第4季增添新的动能,有机会摆脱过去传统淡季效应。

逻辑IC封测高层透露,在晶圆代工厂等前段客户积极追单带动下,封装厂订单同步火热,虽然部分封装业者已扩充产能因应,但仍供不应求,上游客户为抢产能而主动加价,为封装厂营运添加动能。

市场法人认为,包括日月光投控、菱生、超丰等拥有较多打线封装产能的业者将直接受惠,看好第4季营运表现可望优于预期。

来源:工商时报