根据《彭博社》的报导,11月6日,博通(Broadcom)在其 1300 亿美元(含现金、股票、及承接所有债务)的收购邀约被高通(Qualcomm)正式拒绝之后,目前博通正考虑通过入主高通董事会来影响高通对于收购案的决定。因此,目前正积极于12月8日高通董事会董事候选名单提名结束前与支持博通的高通股东合作,提出候选名单。至于,提高收购价的计划,博通则预计要2018 年3月,高通开完董事会之后再行决定。

报导中指出,博通在 11 月 6 日向高通发出收购要约,提议以每股 70 美元的价格收购高通的股票。实际的方式是 60 美元现金,加 10 美元的博通等价股票,收购高通全部股票将花费 1,050 亿美元。另外,同时博通的收购要约还同意高通 380 亿美元继续收购恩智浦半导体,并愿意承担高通收购恩智浦半导体之后 250 亿美元的债务。因此,总计金额高达 1,300 亿美元。如果一旦收购案成功,不但是半导体史上最大的收购案,也使得收购高通后的博通成为仅次于英特尔及三星的全球第 3 大半导体公司。

不过,博通的这一收购要约,在 11 月 13 日就已被高通董事会拒绝,高通董事会认为,博通的收购提议严重低估了高通在移动技术方面的领导地位,也低估了高通的未来发展前景。而且不仅,高通董事会,高通的机构投资者也认为博通的收购价格过低,他们认为博通要想收购高通,每股的收购价至少再提高 10 美元,达到 80 美元或以上。因此,外界也预期博通会提高收购报价。不过,现在《彭博社》引用消息人士的说法表示,博通短期内不会提高收购报价。

报导进一步指出,消息人士透露,在本周 12 月 8 日提交高通董事会董事的候选人名单之前,博通不会提高收购报价,而提高收购价的计划,将会在 2018 年 3 月份高通召开董事会之后。因此,短期内博通不打算提高每股 70 美元的收购报价。

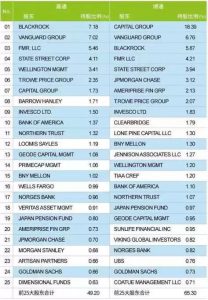

目前,博通计划在 12 月 8 日的高通董事候选人提名截止前,提交董事候选人名单,进而让高通股东能在 2018 年 3 月举行的董事会上,选举博通所提名的董事进入董事会。值得一提的是,目前高通的股权结构相对分散,要完全从市场收购并不容易,但是有项消息值得关注,那就是高通与博通两家公司的前 25 大股东中,竟然有 17 家重叠,这也为博通赢得股权权争夺战提供绝佳机会。因为,这些重叠的股东显然都会支持博通的收购计划。

稿源:technews