2019年11月27日,由集邦咨询(TrendForce)主办的MTS2020存储产业趋势峰会在深圳召开。在当天的活动上,多位分析师对全球DRMA及NAND Flash市场进行了细致的分析。而对于国产NAND厂商——长江存储,集邦预测其将在2023年的NAND Flash市场实现赶“英”超“美”。此外,备受关注的国产DRAM厂商福建晋华的高管也意外现身。

国产化已迫在眉睫

中国存储器进口金额已占全球存储产值的72.4%

随着5G、物联网(IoT)、边缘计算、人工智能等技术的发展,推动了数据的爆发式的增长。

根据IDC预测,到2025年,全球物联网设备数将达到416亿台,而整个智能联网设备的数量将会达到1500亿台,而数量如此庞大的设备接入网络,无疑将产生海量的数据。IDC预测,2025年时全球数据量总和将高达175ZB,这相比其2017年时的预测(163ZB)提高了7%左右。

而如此巨量的数据的产生,也直接推动了以DRAM和NAND Flash为代表的存储芯片产业快速的发展。

不过,在过去多年来,存储芯片市场一直被国外厂商所占据。

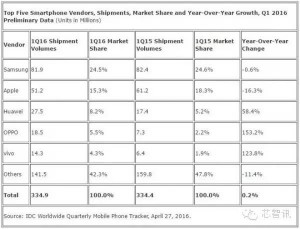

根据TrendForce的统计显示,2018年全球NAND Flash前五强分别为:三星(35%)、东芝(19.2%)、西部数据(14.9%)、美光科技(12.9%)和SK海力士(10.6%)。这前五大厂商一共拿下了92.6%的市场,如果再加上第六的英特尔,占比将超过99%。而在全球DRAM市场,则是被三星43.9%、SK海力士29.5%、美光科技23.5%所垄断,三家合计拿下了96.9%的市场。

作为全球最大的电子产品制造国和重要的电子产品消费市场,中国对存储芯片有着巨大的需求。

根据中国海关总署公布的数据显示,2018全年,中国进口集成电路进口总金额高达3120.58亿美元。其中,存储器进口金额就高达1230.83亿美元(进口金额同比增长1188.99%),占总进口额的39.4%。

数据显示,2018年全球半导体市场规模已达4779.4亿美元,其中全球存储芯片市场规模大概在1700亿美元。也就是说,粗略的估算,2018年中国的存储器进口金额占2018年全球半导体市场的25.8%,占全球存储芯片产值的72.4%。(芯智讯注:不清楚海关统计的存储器是否包括了机型硬盘类存储)

显然,作为全球最大的存储芯片消耗国,如果无法实现存储芯片的自主的话,那么则意味着关键命脉被掌握在国外厂商手中。而且,存储芯片是数据的最重要的载体,关乎到各行各业的信息数据的安全。

所幸的是,随着国产存储厂商长江存储、长鑫存储的相继量产,国外厂商对于存储芯片的垄断开始被打破。

国产NAND Flash领域已实现突破

长江存储有望在2023年赶“英”超“美”

2016年7月,由紫光集团、国家集成电路产业投资基金、湖北省集成电路产业投资基金、湖北科投在武汉新芯的基础上组建成立国产存储领域的“航母”——长江存储。据统计,长江存储总投资约1600亿元。其中紫光集团占股51.04%。

2016年12月,以长江存储为主体的国家存储器基地正式开工建设,其中包括3座全球单座洁净面积最大的3D NAND Flash FAB厂房、1座总部研发大楼和其他若干配套建筑,预计项目建成后总产能将达到30万片/月,年产值将超过100亿美元。

依托武汉新芯现有的12英寸先进集成电路技术研发与生产制造能力为基础,采取自主研发与国际合作双轮驱动的方式,长江存储已于2017年研制成功了中国第一颗3D NAND闪存芯片。而随着2018年长江存储的32层NAND Flash的量产,国产闪存芯片终于实现了重大突破。不过,由于该技术与国际主流技术相差较大,所以并不会影响到市场。

▲长江存储64层256Gb TLC 3D NAND Flash

相比之下,今年9月长江存储正式宣布量产的基于自研的Xtacking架构的64层256Gb TLC 3D NAND Flash的量产,却能够对目前的中低端市场形成争夺。

特别值得一提的是,据长江存储介绍,该闪存满足固态硬盘、嵌入式存储等主流市场应用需求,与目前业界已上市的64/72层3D NAND闪存相比,其拥有同代产品中更高存储密度。

而这主要得益于长江存储自主研发的Xtacking架构。当前,NAND闪存主要沿用两种I/O接口标准,分别是Intel/索尼/SK海力士/群联/西数/美光主推的ONFi,去年12月发布的最新ONFi 4.1规范中,I/O接口速度最大1200MT/s(1.2Gbps)。第二种标准是三星/东芝主推的Toggle DDR,I/O速度最高1.4Gbps。不过,大多数NAND供应商仅能供应1.0 Gbps或更低的I/O速度。而长江存储的Xtacking架构成功将I/O接口的速度提升到了3Gbps,实现与DRAM DDR4的I/O速度相当。

不少业内人士也认为,只要长江存储的64层3D NAND Flash芯片良率够好,其实完全不用担心客户问题。国内对于NAND Flash的需求量非常的大,在当下的“国产替代”大势之下,国产NAND Flash如果品质没问题,相比同类产品又有技术和价格都有优势,自然不愁卖。

产能方面,根据规划,2020年底长江存储的64层3D NAND闪存的产能有望提升至6万片晶圆/月的规模。2020年,长江存储会跳过96层堆栈直接杀向128层堆栈,力求进一步缩短与三星、东芝等公司的差距。

另外值得一提的是,2018年10月12日,总投资达240亿美元的紫光成都存储器制造基地项目开工,该项目占地面积约1200亩,将建设12英寸3D NAND Flash晶圆生产线,并开展存储器芯片及模块、解决方案等关联产品的研发、制造和销售。

▲集邦科技DRAMeXchange研究协理陈玠玮

根据集邦科技DRAMeXchange研究协理陈玠玮预计,长江存储成都厂预计2020年二季度投产,届时可能会有0.5万片/月的产能,到2020年四季度产能可爬升到2万片/月。而长江存储武汉厂目前的产能大概在2万片/月的产能,预计到2020年四季度会达到5万片/月,届时整个长江存储的3D NAND Flash的产能将达到7万片/月,已经是与英特尔的8.5万片/月的产能相接近。但是与三星高达47万片/月的产能相比,仍是有着巨大的差距。在整个全球3D NAND Flash产能当中的占比也只有4.6%

不过,陈玠玮预计随着长江存储新的3D NAND Flash产能的持续提升,预计到2023年,长江存储在全球3D NAND Flash产能中的占比将提高到10.8%,届时将实现“赶英超美”,即实现对于英特尔(6.6%)和美光(10.3%)的赶超。

在技术演进上,前面提到,在今年顺利量产64层3D NAND Flash之后,长江存储会跳过96层堆栈直接杀向128层堆栈,这也意味着,2020年长江存储将会全力进行128层3D NAND Flash的研发。据集邦科技DRAMeXchange研究协理陈玠玮预计,长江存储有望在2021年初实现128层TLC 3D NAND Flash的量产。届时将进一步缩短与三星、SK海力士、东芝等公司之间的技术差距。

在NAND闪存市场端,陈玠玮还提到,在2019年由于中美贸易因素,以及东芝在三季度出现的一些状况,导致闪存市场的供需有结构性的转变。原厂在未来的投资都是相对保守的,所以明年整个市场可能会出现缺货的状况。但是从2021年开始,缺货的情况会有所缓解。“因为中国的长江存储发展起来了,这时候市场肯定不会平静,随着长江存储技术不断地提升,我们觉得未来闪存的产业还会走向供过于求,直到有些企业从中退出。”陈玠玮说到。但是他并未指出哪些企业可能会退出。

国产DRAM领域,众人拾柴火焰高

长鑫存储已量产,紫光强势入局,福建晋华仍在努力

1、长鑫存储

2017年9月,国家大基金宣布入股国产存储芯片厂商兆易创新,取得约11%股权,成为了其第二大股东。随后,兆易创新宣布与合肥市产业投资控股集团签署合作协议,研发19纳米制程的12吋晶圆DRAM,预算为人民币180亿元,兆易创新出资20%。目标是研发19nm工艺的DRAM内存,预计在2018年12月31日前研发成功,即实现产品良率(测试电性良好的芯片占整个晶圆的比例)不低于10%。而该项目依托的就是长鑫存储。

虽然当时的长鑫存储还是一家成立于2016年的初创公司。但是,长鑫存储通过与奇梦达的合作,已将一千多万份有关DRAM的技术文件及2.8TB数据收归囊中,这也是长鑫存储最初的DRAM技术来源之一。

经过数年的研发,2019年9月19日合肥长鑫存储正式宣布自主研发的基于19nm工艺制造的8Gb DDR4 芯片正式量产。

“长鑫的8Gb DDR4在目前的市场上并不落后,并且具有不错的竞争力,再加上目前国产替代的趋势,应该不愁卖。”对于长鑫存储的DRAM芯片的市场前景,集邦科技DRAMeXchange研究副总经理郭祚荣这样说到。

根据规划,长鑫存储合肥12英寸晶圆厂分为三期,第一期满载产能为12 万片,预计分为三个阶段执行,第一阶段要完成单月4万片,目前为2万片,2020年第一季底达到4万片。2020年开始规划建设二期项目,并于2021年完成17nm工艺的DRAM研发。

从目前长鑫存储的现状及规划来看,虽然其已实现了8Gb DDR4的量产,但是产能仍十分的有限。即便是实现明年实现第一阶段的单月4万片晶圆的产能,与全球前三的厂商明年四季度所能够达到的单月总量超过130万片晶圆的投片量相比,仍是杯水车薪。不过,可以预见的是,随着长鑫存储技术及产能的持续提升,未来有望在全球DRAM市场占据重要一席之地。

2、紫光集团

除了长鑫存储之外,已成功量产64层3D NAND Flash闪存的长江存储的母公司——紫光集团今年6月30日宣布,决定组建紫光集团DRAM事业群,全力加速发展国产内存。今年8月底,紫光集团又跟重庆市政府签署投资协议,宣布在重庆建设DRAM事业群总部及内存芯片工厂,预计今年底动工。有消息称,紫光计划在2021年实现DRAM芯片的量产。

资料显示,紫光集团早在2015年即开始布局DRAM,先是延揽高启全加入紫光集团,同时紫光国微(原名同方国芯)又收购了任奇伟团队所创办的公司(现在的西安紫光国芯),任奇伟团队的前身是奇梦达公司的西安研发中心,任奇伟团队一直从事DRAM的研发工作,目前团队人数约500人,从紫光国微的年报披露情况看,该团队的DRAM产品销售收入每年约在5~6亿人民币之间,其产品自行设计,在境外代工。2015年,紫光集团还试图通过收购美光进入DRAM和3D NAND领域,但收购美光受到美国政府的阻击,未能如愿以偿。

需要指出的是,长江存储旗下的武汉新芯原本在2006年成立之时,就选择的是研发DRAM。但是,当时遭遇全球DRAM价格崩盘,武汉新芯被迫放弃DRAM生产,而是转向NOR Flash产品。2016年并入长江存储入之后,紫光就调,先在NAND Flash上突破,然后适时进行了DRAM的研发。

显然,紫光集团进入DRAM领域是预谋已久。

在11月15日,紫光集团又正式宣布任命前尔必达CEO坂本幸雄(Yukio Sakamoto)为紫光集团高级副总裁兼日本分公司CEO,负责拓展紫光在日本市场的业务。

而在最新一期的日本《钻石周刊》独家专访中,坂本幸雄谈到,紫光的目标是5年内量产DRAM,他的工作就是协助达成目标。紫光要在日本神奈川县川崎办公室设立「设计中心」,预定招募70~100位工程师,和中国的制程据点密切合作,大约花2、3年建构量产的体制。

3、福建晋华

福建晋华成立于2016年,是由福建省电子信息集团、晋江能源投资集团有限公司等共同出资设立的先进集成电路生产企业,晋华项目已列入国家 “十三五(2016~2020年) ”集成电路生产力规划的重要布局中,并且获得国家专项建设基金支持,也就是来自福建省安芯产业投资基金的投资。该基金由 “国家集成电路产业投资基金(俗称大基金) ” 与福建省、泉州市、晋江市等三级政府所共同发展设立,目标规模为 500 亿人民币。

2017年11月,由联电与福建晋华集成电路公司合作的 12 寸随机存取存储器(DRAM)生产线 (晋华项目)主厂房正式封顶。该FAB 主厂房,面积达 27.4 万平方米,将于2018年下半年投入使用。

根据规划,福建晋华的制造技术工作主要交由联电进行,整体晋华项目的第 1 期,总计将投入 53 亿美元,并将于 2018 年第 3 季正式投产,届时导入 32 纳米制程的 12 寸晶圆月产能,预计达到 6 万片的规模。公司目标最终推出 20 纳米产品,规划到 2025 年四期建成月产能 24 万片。

然而,由于福建晋华和美光之间的诉讼,美国当地时间10月29日,美国将福建晋华列入了出口管制的实体清单。两天之后,联电也宣布暂停为福建晋华提供研发协助。至此福建晋华的DRAM几乎陷入停滞。

据芯智讯了解,当时福建晋华已有200台的半导体设备到位,并且计划在年底进行小量投片试产,预计2019年初可以几千片的规模进入投产,即将要成为国产第一家量产DRAM芯片的厂商。然而由于美方的禁令,使得很多相关设备和技术供应商停止了支持。

▲集邦科技DRAMeXchange研究副总经理郭祚荣

不过,集邦科技DRAMeXchange研究副总经理郭祚荣在接受芯智讯采访时表示,目前福建晋华仍在低调运作当中。虽然美系供应商中断了合作,但是晋华并未坐以待毙,而是转向了日韩供应商,继续去推动整个项目的运作。预计明年会有一些成果出来。

值得一提的是,在11月27日由集邦咨询(TrendForce)主办的MTS2020存储产业趋势峰会上,晋华集成副总经理徐征也首次公开现身,作了题为《立基型DRAM市场趋势分析》。虽然在演讲当中并未介绍任何有关晋华的信息,但是其代表晋华公开现身演讲似乎也正是为了透露一个积极的信号,那就是“晋华仍在运转当中”。

▲晋华集成副总经理 徐征

对于芯智讯提出的“未来晋华与美光之间是否有可能会走向和解的问题”,集邦科技DRAMeXchange研究副总经理郭祚荣表示,“无法预判,毕竟主动权在美光手中。就我个人看来,和解才是对双方最有利的结果。”

值得注意的是,去年5月31日,中国反垄断机构正式启动了对于三星、SK 海力士、美光三家DRAM内存芯片厂商的调查,以确认这三家厂商在近年来DRAM市场价格飞涨中,是否有垄断价格行为,以及业界反映不合理产品搭售的相关问题。而在中国DRAM市场,美光的市场份额超过了50%。

此外郭祚荣也指出,“根据我的了解,三星等日韩原厂都认为中国存储产业崛起已是必然,未来的策略可能会更倾向于和平共处,而不是利用价格战来打压。”

作者:芯智讯-浪客剑